Power BI Flux de trésorerie : Optimisez vos entrées et sorties d’argent

Découvrez comment Mission Finance utilise Power BI pour créer les flux de trésorerie précis et détaillés, intégrant les charges décaissables et les charges calculées. Optimisez votre prise de décision grâce à une vision claire de votre trésorerie, propulsée par la puissance d’analyse de Power BI et l’expertise de Mission Finance.

Définition

Les flux de trésorerie désignent les mouvements d’argent entrants et sortants au sein d’une entreprise. Ils se divisent généralement en trois catégories :

- Flux de trésorerie liés aux activités d’exploitation. Fflux de trésorerie provenant des opérations de l’entreprise, tels que les encaissements des ventes, les paiements des fournisseurs, salaires et taxes. Ces flux reflètent la performance opérationnelle et la génération de liquidités de l’entreprise.

- Flux de trésorerie liés aux activités d’investissement. Flux de trésorerie associés aux investissements en actifs à long terme, tels que l’achat ou la vente d’équipements. . Ces flux indiquent les dépenses et les rentrées d’argent liées aux investissements réalisés par l’entreprise.

- Flux de trésorerie liés aux activités de financement. Ce sont les flux de trésorerie liés aux activités de financement de l’entreprise, comme les emprunts, les remboursements de prêts, l’émission ou le rachat d’actions, le versement de dividendes. Ces flux témoignent des mouvements financiers liés au capital et à la structure financière de l’entreprise.

La combinaison de ces trois catégories de flux de trésorerie donne une vision globale des entrées et sorties de liquidités. C’est crucial pour évaluer la santé financière, la capacité à investir, rembourser ses dettes et maintenir une gestion financière équilibrée.

La construction du tableau : Power BI flux de trésorerie

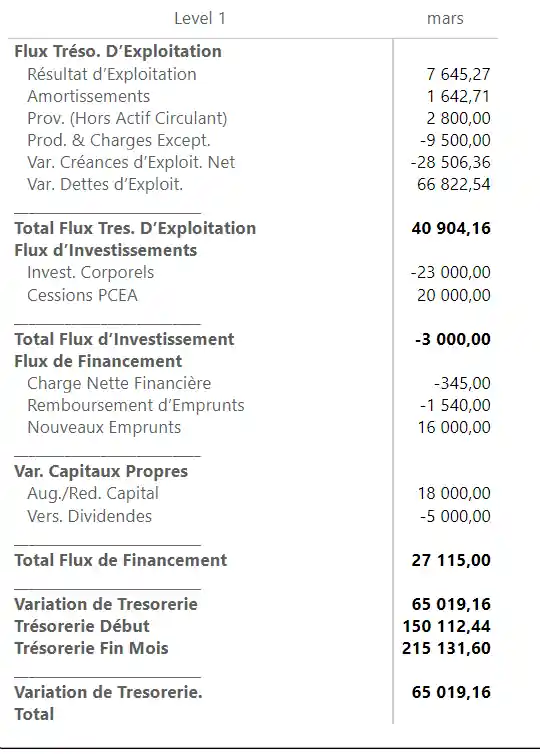

Le tableau ci-dessous illustre les flux de trésorerie calculés en utilisant les informations du compte de résultat pour les activités opérationnelles. Le bilan sert à évaluer les activités d’investissement et de financement.

Methodologie

Vous pouvez construire les flux de trésorerie en utilisant le compte de résultat et le bilan. Identifiez les charges décaissables et de charges calculées : les premières sont intégrés alors que les secondes doivent être neutralisées.

- Analysez du compte de résultat. Examinez le compte de résultat pour identifier les revenus, les charges directes et les charges d’exploitation qui ont un impact direct sur les flux de trésorerie.

- Puis faites la distinction entre charges décaissables et charges calculées. Identifiez les charges décaissables, qui correspondent aux dépenses réelles effectuées en numéraire, telles que les salaires, les achats de marchandises, les frais généraux. Distinguez-les des charges calculées, qui sont des éléments non monétaires tels que les amortissements et les provisions.

- Ensuite ajustez les charges calculées. Pour obtenir les flux de trésorerie réels, excluez les charges calculées des flux de trésorerie. Ces charges n’impliquent pas de sorties de trésorerie, car elles représentent une répartition des coûts sur une période donnée.

- Analysez le bilan. Identifiez les variations des actifs courants (stocks, créances clients, etc.) et des passifs courants (dettes fournisseurs, dettes fiscales, etc.) qui ont un impact sur la trésorerie. Il s’agit de la variation besoin en fonds de roulement.

- Calculez les flux de trésorerie opérationnels. À partir des informations précédentes, calculez les flux de trésorerie opérationnels pou obtenir la variations du besoin en fonds de roulement.

- Identifiez les flux de trésorerie liés aux activités d’investissement. Achats et ventes d’actifs, investissements et aux activités de financement (emprunts, remboursements, émission/rachat d’actions, dividendes.

- Consolidation des flux de trésorerie. Regroupez les flux de trésorerie opérationnels, d’investissement et de financement pour obtenir le flux de trésorerie global de l’entreprise.

- Vérification et réconciliation : Vérifiez la cohérence des flux de trésorerie avec les informations du compte de résultat et du bilan.

Choisissez une présentation adaptée à vos choix stratégiques

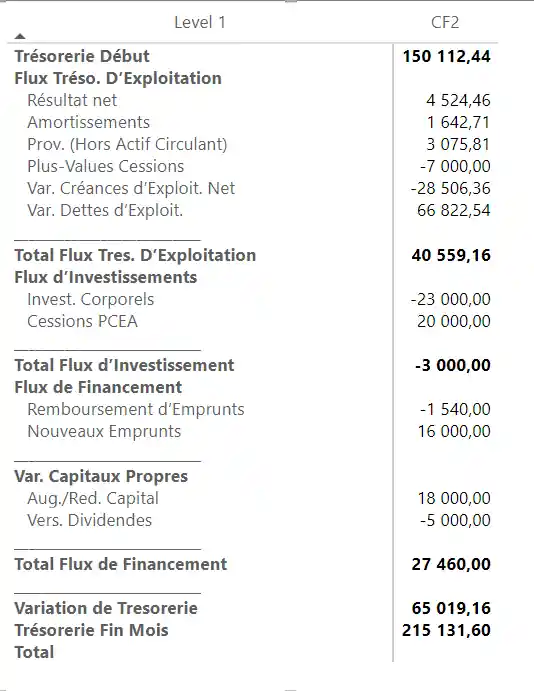

Il existe plusieurs présentation des flux de trésorerie. Je présenterai l’option qui démarre par le résultat d’exploitation puis celle qui démarre par le résultat net.

Utiliser l’une ou l’autre des présentations des flux de trésorerie présente des avantages spécifiques selon le contexte et les besoins de l’entreprise :

- En partant du résultat d’exploitation : Cette approche met l’accent sur la performance opérationnelle de l’entreprise. Elle permet de mieux comprendre la contribution des activités principales de l’entreprise à la génération de flux de trésorerie. Cela peut être particulièrement utile pour évaluer l’efficacité des opérations, identifier les sources de liquidités et prendre des mesures pour améliorer la rentabilité.

- En partant du résultat net : Cette approche prend en compte le bénéfice net global de l’entreprise après avoir tenu compte de toutes les charges, y compris les éléments non opérationnels et les impôts. Elle donne une vision plus complète de la performance financière globale de l’entreprise. Cela peut être important pour comprendre l’impact des charges non opérationnelles, évaluer la rentabilité nette et prendre des décisions en matière de financement, de distribution des bénéfices et de gestion des flux de trésorerie à long terme.

Le choix entre les deux présentations dépend des objectifs et des préoccupations spécifiques de l’entreprise. Si l’accent est mis sur l’efficacité opérationnelle, la présentation basée sur le résultat d’exploitation peut être plus pertinente. Si l’accent est mis sur la performance financière globale, la présentation basée sur le résultat net fournit une vision plus pertinente.

Les flux de trésorerie par le résultat d’exploitation

L’utilisation de la présentation des flux de trésorerie en partant du résultat d’exploitation présente plusieurs avantages :

- Mise en évidence de la performance opérationnelle. En commençant par le résultat d’exploitation, cette approche met en avant la capacité de l’entreprise à générer des liquidités à partir de ses activités principales. Cela permet de comprendre comment les ventes, les coûts d’exploitation, les investissements influent sur les flux de trésorerie. Ainsi, les dirigeants peuvent évaluer l’efficacité opérationnelle de l’entreprise et prendre des mesures pour améliorer sa rentabilité.

- Identification des sources de liquidités. En analysant les flux de trésorerie liés aux activités d’exploitation, vous pouvez identifier les principales sources de liquidités de l’entreprise. Cela inclut les encaissements provenant des ventes, les flux de trésorerie liés aux fournisseurs, aux salaires etc. En comprenant ces sources de liquidités, les gestionnaires peuvent mettre en place des mesures pour réduire le BFR.

- Gestion des liquidités à court terme. La présentation des flux de trésorerie en partant du résultat d’exploitation permet de se concentrer sur les besoins de trésorerie à court terme. En identifiant les flux de trésorerie opérationnels, vous pouvez évaluer si l’entreprise dispose des liquidités nécessaires pour faire face à ses obligations financières immédiates. Cela facilite la gestion quotidienne de la trésorerie et évite les problèmes de liquidité.

- Amélioration de la rentabilité. Vous pouvez identifier les domaines où des améliorations sont nécessaires pour augmenter la rentabilité de l’entreprise. En optimisant la gestion des stocks et en accélérant les encaissements des clients, par exemple.

Cliquez ici pour ouvrir le rapport interactif

Les flux de trésorerie par le résultat net

La présentation des flux de trésorerie en partant du résultat net offre les avantages suivants :

- Vision globale de la performance financière. En commençant par le résultat net, cette approche donne une vision complète de la performance financière globale. Elle tient compte de toutes les charges, y compris les éléments non opérationnels, les impôts et les autres éléments qui affectent le résultat final. Cela permet d’évaluer la rentabilité nette de l’entreprise.

- Evaluation de la rentabilité nette. En analysant les flux de trésorerie liés aux activités de financement, cette approche permet d’évaluer comment les décisions de financement affectent les flux de trésorerie et la rentabilité nette de l’entreprise.

- Gestion des flux de trésorerie à long terme. En partant du résultat net met l’accent sur les flux de trésorerie liés aux activités de financement. Cela permet de mettre en évidence l’utilisation des bénéfices, et la politiques de distribution des bénéfices. Cela contribue à maintenir un équilibre de la rentabilité financière à long terme.

- Planification financière stratégique. En se basant sur le résultat net, cette approche facilite la planification financière stratégique de l’entreprise. Elle permet d’anticiper les besoins en trésorerie, d’identifier les sources de financement appropriées . Cela aide les dirigeants à prendre des décisions informées pour optimiser la structure financière de l’entreprise et maximiser la rentabilité.

Cliquez ici pour ouvrir le rapport interactif

Nota : les 2 états donnent les mêmes résultats à une exception. Dans les flux par le REX, nous avons intégré les frais financiers de 345 euros aux flux financiers. Ce n’est pas le cas dans les flux financiers par le RN. Le classement des rubriques doit faire l’objet d’une réflexion et d’une décision du conseil d’administration. Cette remarque est également vrai pour le traitement de certaines provisions. Elles font parfois polémique au sein des grands groupes.

En résumé, la présentation des flux de trésorerie en partant du résultat net facilite la gestion des flux de trésorerie à long terme. Cette approche aide les dirigeants à prendre des décisions éclairées en matière de gestion financière à long terme pour assurer la santé financière.

Retour à la page d’accueil